確定申告の時期が近づいてきました。

企業に努めている方でも、ブログで得た収入は確定申告する必要があります。

給与を頂いている方は、年末調整で年間の所得税額が確定し納税が完了します。しかし副業など給与以外に収入がある場合には、確定申告をして副業も含めた所得税額を計算する必要があります。

様々な副業がありますが、今回はブログ(副業)で収入を得ている方で初めて確定申告をするという方向けの記事になります。

確定申告の必要がない20万円以下とは?

確定申告が必要となる基準は、ブログで得た所得が20万円を超える場合には確定しなければなりません。

ちなみに、所得とは収入から経費を差し引いた利益の部分を指します。

所得=収入-経費

給与所得者で確定申告が必要な人

①1か所から給与の支払を受けている人で、給与所得及び退職所得以外の所得の金額の合計額が20万円を超える人

②2か所以上から給与の支払を受けている人で、主たる給与以外の給与の収入金額と給与所得及び退職所得以外の所得の金額の合計額が20万円を超える人

この所得が20万円を超える場合には、雑所得又は事業所得として確定申告することになります。

私もブログでの収入があるので確定申告しておりますが、あまり規模が大きくないため雑所得で申告しています。明確な線引きはありませんが、規模が大きいのであれば事業所得で申告することになります。

経費はどこまで入れて大丈夫?

収入は悩むことなく1月~12月に確定した収入を計上することになります。

悩まれるのは、経費の部分かと思われます。

これは、運営しているブログの種類にもよると思います。

私が計上しているのは以下の経費です。

- サーバー代、ドメイン代

- 有料テーマ代(JINなど)

- インターネット、携帯電話代

- 記事外注費、ブログ用アイコンなどの作成費用

- パソコンなどの周辺機器

- レビュー用商品購入代金

などを計上しています。

なお、インターネットや携帯電話代はブログだけでなく私用で使うため支払った金額の50%を経費として計上しています。こちらの%は、どのぐらい副業に使用しているか人によって違うので説明が出来る割合で経費として計上しましょう。

また、経費で計上したものについては領収書などを保管しておく必要があります。また引き落としなどで領収書が出ないものについては明細書など、いつ?何にいくら?お金がかかったか分かるようにしておきましょう。

これだけしか経費として認められないわけではありません。

例えば

- ASPのセミナーに参加した費用や、会場までの電車代・タクシー代

- ブロガーの集まりや情報交換会などの打ち合わせ費用

などここでは紹介していない経費もあります。正直、ケースバイケースです。

また10万円を超えるPCなどを購入した場合には、減価償却資産に該当するため、その資産に応じた年数で経費を計上していく必要があります。(青色申告をしていない方を前提に話しています)

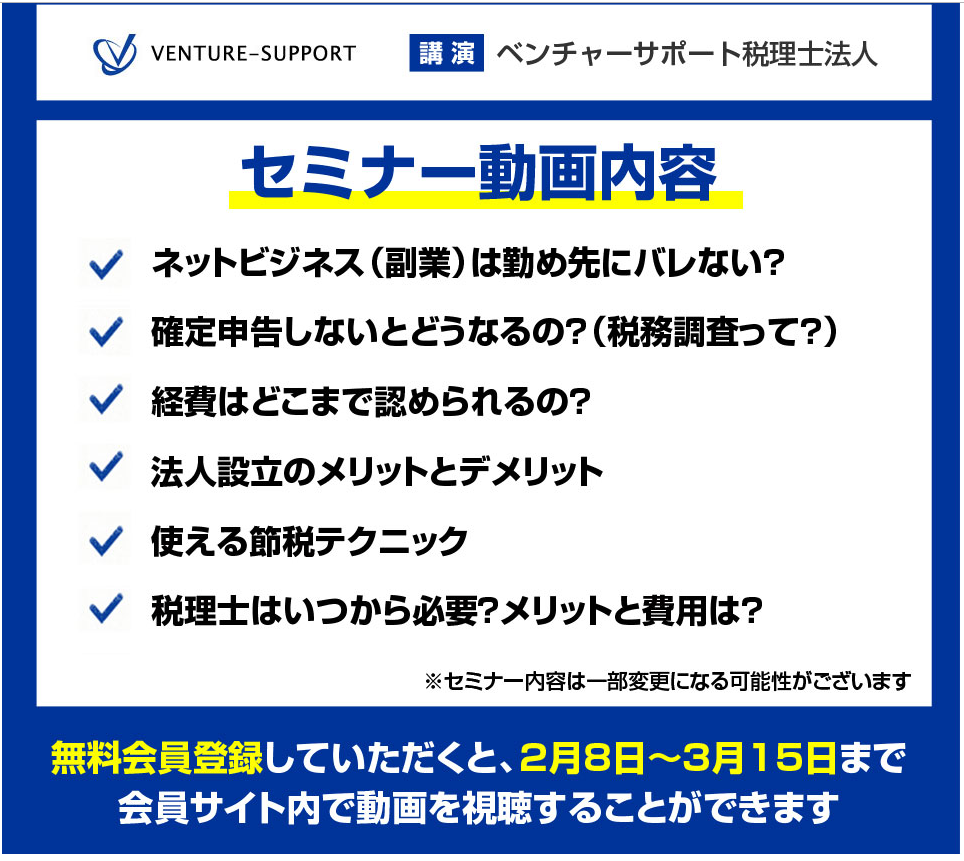

確定申告セミナー動画が無料で見れる

初めての確定申告で不安…という方も多いかと思います。

2019年2月8日より、アフィリエイトフレンズでブロガー向け確定申告セミナーが無料で視聴する事ができます。

アフィリエイトフレンズは、複数のASPの管理画面を一括でチェックできたり、クローズドASPと提携することができたり出来るアフィリエイターを支援する無料会員サービスです。

アフィリエイトをされている方なら、見慣れた大手ASPが協力しており安心して使用することが出来るサービスになっています。

確定申告するに関する動画は、まだ公開されていないので、今回紹介した経費関係など違う箇所もあるかと思われます。

このセミナーはネット関係に強い「ベンチャーサポート税理士法人」が開催してくれるため、初めてブログで得た収入を確定申告するという方におすすめです。

また、現在の収益では確定申告は関係ないという方でもブログを続けていけば確定申告する必要が出てくる可能性が高いです。こういった専門的な無料のセミナーは貴重なので今後、損をしないためにも見ておくことをおすすめします。