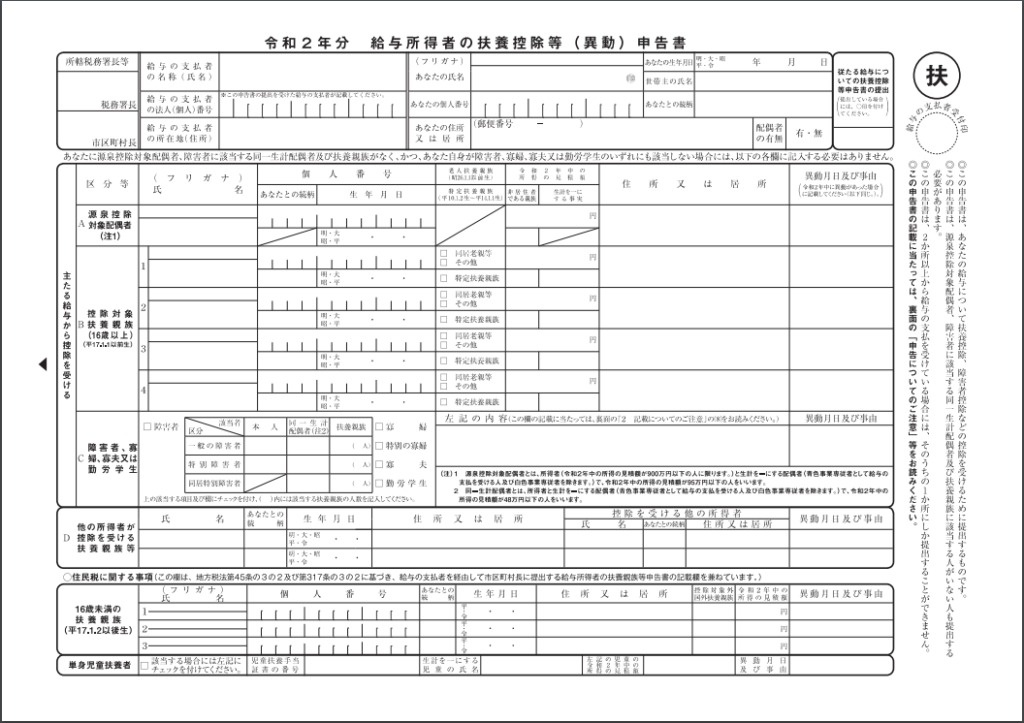

「令和2年分 給与所得者の扶養控除等申告書」の記入の仕方を説明していきます。

「扶養控除等申告書」については、様式が少し変更されています。パッと見た感じですと分かりにくい変更ですが、扶養者控除申告書の一番下の欄に単身児童扶養者の情報を入れる項目が追加されたりしています。

令和2年分の所得税については、以下の点が改正されているので簡単に紹介しておきます。

- 給与所得控除及び基礎控除の見直し・所得金額調整控除の創設

- 各種所得控除等の適用を受けるための扶養親族等の合計所得金額要件等の改正

- 「給与所得者の基礎控除申告書」及び「所得金額調整控除申告書」の新設

- 生命保険料控除証明書等を、電子データで提供することが可能となりました

それでは「令和2年分 給与所得者の扶養控除等申告書」の記入の仕方を詳しく説明していきます。

Contents

令和2年分 給与所得者の扶養控除等(異動)申告書の書き方

こちらが「令和2年分 給与所得者の扶養控除等申告書」の様式になります。

勤務先から渡されたけど、書類を紛失してしまった場合には「国税庁HP」からダウンロードして印刷し記入しましょう。

上から順番に説明していきます。

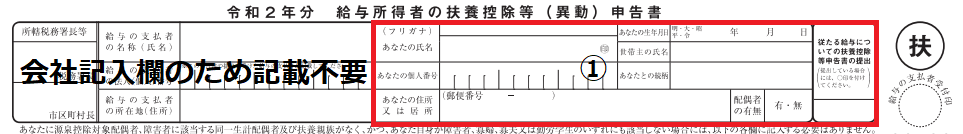

①本人の情報を記載する

(1)あなたの氏名(フリガナ)

記入されるご本人の名前とフリガナを記載します。

(2)あなたの個人番号

12桁の個人番号(マイナンバー)を記載します。

※マイナンバーは、会社で昨年度記載している場合などは記載不要としている会社もあります。勤め先の指示に従いましょう。

(3)あなたの住所又は居所

郵便番号と住所又は居所の住所を記載します。(原則は住民票があるところ)

(4)あなたの生年月日

(5)世帯主の氏名

世帯主の氏名を記載します。世帯主が本人の場合は本人。

実家住まいの方は、ご両親のどちらだと思われます。

(6)あなたとの続柄

世帯主の方との続柄を記入します。ここでも本人の場合は、本人と記載します。

世帯主がお父さんの場合は、「父」でお母さんの場合は、「母」と記載します。

(7)配偶者の有無

「有・無」のどちらか該当する方に○をつけます。

(8)㊞のところに押印します。

実印でなくても大丈夫です。シャチハタではなく認印で押印しましょう。

(9)2ヶ所以上のところから給与の支払いを受けている人が、他の勤め先に「従たる給与についての扶養控除申告書」を提出している場合に○を付けます。1ヶ所の場合には記載不要です。

扶養されている方が居ない場合には、「令和2年分 給与所得者の扶養控除等申告書」の記載完了となります。

「令和1年分給与所得者の保険料控除申告書」の記載へ進んで下さい。

扶養されている方がいらっしゃる場合には、引き続き下記を参考にして下さい。

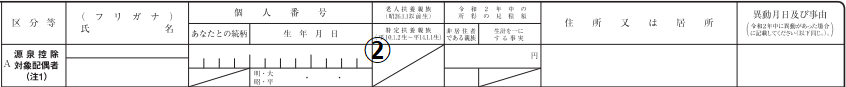

② 源泉控除対象配偶者を記載する

②には、源泉控除対象配偶者の氏名などを記載します。

こちらは、税制改正によりいくつか変更点があります。扶養控除申告書を記載する際、該当する場合には注意する必要があります。

まず確認して頂きたいのは、下記の二つです。

①あなたの令和2年中の所得の見積額が900万円以下であるか?

②生計を一にする配偶者の方の令和2年中の所得の見積額が95万円以下であるか?(青色事業専従者として給与の支払いを受ける人などは除きます)

上記2つを確認して、2つの条件に該当していれば記載する事が出来ます。

記載するのは、以下の情報です。

(1)配偶者の氏名(フリガナ)

名前とフリガナを記載します。

(2)配偶者の個人番号

12桁の個人番号(マイナンバー)を記載します。

(3)配偶者の生年月日

(4)令和1年中の所得の見積額(所得の見積額の表を下記に記載しておきます。)

(5)非居住者である親族

国内に住所を有せず、かつ、現在、まで引き続いて1年以上国内に居所を有しない場合は、○を記載します。

(6)配偶者の住所又は居所

郵便番号と住所または居所の住所を記載します。(原則は住民票があるところ)同じ住所であれば「同上」と記載で大丈夫です。

(7)異動年月日及び事由

異動がなければ空欄のままで大丈夫です。令和1年中に異動があった場合は記載します。

所得の見積り方法になります。

(参考)令和2年以降

給与所得の金額は、給与等の収入金額から給与所得控除額を差し引いて算出しますが、この給与所得控除額は、給与等の収入金額に応じて、次のようになります。

ただし、給与等の収入金額が660万円未満の場合には、以下の表にかかわらず、所得税法別表第五(年末調整等のための給与所得控除後の給与等の金額の表)(e-Govへリンク)により給与所得の金額を求めます。

給与等の収入金額 給与所得控除額 1,800,000円以下 収入金額×40%-100,000円

550,000円に満たない場合には、550,000円1,800,000円超 3,600,000円以下 収入金額×30%+80,000円 3,600,000円超 6,600,000円以下 収入金額×20%+440,000円 6,600,000円超 8,500,000円以下 収入金額×10%+1,100,000円 8,500,000円超 1,950,000円(上限)

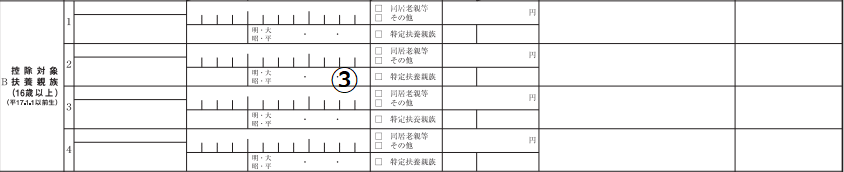

③ 控除対象扶養親族(16歳以上)を記載する

③には、控除対象扶養親族(16歳以上)平成17年1月1日以前生まれの方を記載します。

扶養親族に該当する人の範囲は以下の通りになります。

扶養親族とは、その年の12月31日(納税者が年の中途で死亡し又は出国する場合は、その死亡又は出国の時)の現況で、次の四つの要件のすべてに当てはまる人です。

(注)出国とは、納税管理人の届出をしないで国内に住所及び居所を有しないこととなることをいいます。

(1) 配偶者以外の親族(6親等内の血族及び3親等内の姻族をいいます。)又は都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人であること。

(2) 納税者と生計を一にしていること。

(3) 年間の合計所得金額が38万円以下(令和2年分以降は48万円以下)であること。

(給与のみの場合は給与収入が103万円以下)(4) 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと。

控除対象扶養親族とは、上記の4つの要件に当てはまる扶養親族のうち、その年12月31日現在の年齢が16歳以上の人をいいます。

(1)控除対象扶養親族の氏名(フリガナ)

名前とフリガナを記載します。

(2)控除対象扶養親族の個人番号

12桁の個人番号(マイナンバー)を記載します。

(3)控除対象扶養親族の生年月日

(4)控除対象扶養親族が年齢70歳以上(昭和26年1月1日以前生まれ)でその人があなた又はあなたの配偶者の直系尊属で同居を常況している人である場合は、「同居老親等」にチェックマークを入れます。その方がそれ以外のの人である場合には、「その他」にチェックマークを入れます。

(5)控除対象扶養親族が、年齢19歳以上23歳未満(平成10年1月2日~平成14年1月1日生)の場合にチェックマークを入れます。

(6)控除対象扶養親族の令和1年中の所得の見積額(所得の見積額の表は上記に記載してあります。)

(7)非居住者である親族

国内に住所を有せず、かつ、現在、まで引き続いて1年以上国内に居所を有しない場合は、○を記載します。

(8)控除対象扶養親族の住所又は居所

郵便番号と住所または居所の住所を記載します。(原則は住民票があるところ)同じ住所であれば「同上」と記載で大丈夫です。

(9)異動年月日及び事由

異動がなければ空欄のままで大丈夫です。令和2年中に異動があった場合は記載します。

大学や高校生でアルバイトをされているお子様がいらっしゃる場合には、所得の確認をするようにしましょう。時給も年々上り、いつの間にか扶養の範囲を超えていたという事例を多々見かける事があります。

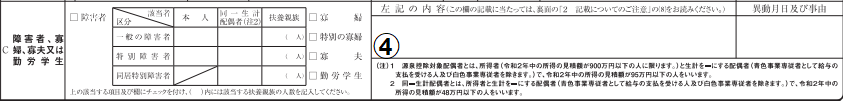

④ 障害者、寡婦、寡夫又は勤労学生

該当される方が居ない場合には、空欄のままで大丈夫です。

(1)障害者(特別障害者)

障害者のところにチェックマークを入れます。表の該当する項目及び欄に、チェックマークをいれて( )内には該当する扶養親族の人数を記載します。

(2)寡婦、特別の寡婦、寡夫、勤労学生

いずれかに該当する場合に、チェックマークを入れます。

(3)左記の内容

左記の障害者等に該当する人がいる場合、その該当する事実やその人の氏名を記載します。

(4)異動年月日及び事由

異動がなければ空欄のままで大丈夫です。令和2年中に異動があった場合は記載します。

⑤ 他の所得者が控除を受ける扶養親族等

⑤には、他の所得者が控除を受ける扶養親族等を記載します。

こちらは、共働き世帯などで配偶者の方などが扶養控除を受けている子供や両親がいる場合に記載します。扶養控除がダブらない様に確認するための項目となります。

(1)他の所得者が控除を受ける扶養親族等の氏名(フリガナ)

名前とフリガナを記載します。

(2)他の所得者が控除を受ける扶養親族等のあなたとの続柄

続柄を記載します。

(3)他の所得者が控除を受ける扶養親族等の生年月日

(4)他の所得者が控除を受ける扶養親族等の住所又は居所

住所または居所の住所を記載します。(原則は住民票があるところ)同じ住所であれば「同上」と記載で大丈夫です。

(5)控除を受ける他の所得者

控除を受ける他の所得者の氏名、続柄、住所又は居所を記載します。

(6)異動年月日及び事由

異動がなければ空欄のままで大丈夫です。令和2年中に異動があった場合は記載します。

⑥ 住民税に関する事項:16歳未満の扶養親族

⑥は、16歳未満の扶養親族(平成17年1月2日以後生)子供の情報を記載していきます。

こちらは、住民税に関係してくるので忘れずに記載して下さい。

(1)16歳未満の扶養親族の氏名(フリガナ)

名前とフリガナを記載します。

(2)16歳未満の扶養親族の個人番号

12桁の個人番号(マイナンバー)を記載します。

(3)あなたのとの続柄

(4)16歳未満の扶養親族の生年月日

(5)16歳未満の扶養親族の住所又は居所

住所または居所の住所を記載します。(原則は住民票があるところ)同じ住所であれば「同上」と記載で大丈夫です。

(6)控除対象外国外扶養親族

国内に住所を有しない扶養親族の場合には○を記入します。

(7)16歳未満の扶養親族の令和2年中の所得見積額(上記で記載した表を参考にして下さい。)

(8)異動年月日及び事由

異動がなければ空欄のままで大丈夫です。令和2年中に異動があった場合は記載します。

⑦住民税に関する事項:単身児童扶養者

冒頭でも触れましたが、「令和2年分 給与所得者の扶養控除等申告書」から新しく追加された項目となります。

新しく改正が入った部分のため「単身児童扶養者」についての説明を記載しておきます。

単身児童扶養者とは、受給者本人が、原則としてその年の12月31日の現況で、次の三つの要件のすべてに当てはまる人です。当該受給者の合計所得金額が135万円以下であれば住民税が非課税となることと改正されました。

- 児童扶養手当の支給を受けている児童の父または母である方

- 現に婚姻(婚姻の届出をしていないが、事実上婚姻関係と同様にある場合を含みます。)をしていない方または配偶者(婚姻の届け出をしていないが、事実上婚姻関係と同様の事情にある方を含みます。)の生死の明らかでない方

- 児童扶養手当の対象児童の総所得金額等の合計額が48万円以下

なお、所得税の源泉徴収額に影響はありません。

(1)「単身児童扶養者」に該当する場合には、☑を入れます。

(2)児童扶養手当証書の番号を記載します。

(3)生計を一にする児童全員の氏名を記載します。

(4)記載した児童の令和2年中の所得の見積額を記載します。

(5)異動年月日及び事由

異動がなければ空欄のままで大丈夫です。令和2年中に異動があった場合は記載します。

まとめ

記入お疲れ様でした。

以上が「令和2年分 給与所得者の扶養控除等申告書」の記載の仕方になります。

国税庁で公開されている「令和2年分 給与所得者の扶養控除等申告書」の記載例もこちらにあります。→こちら 参考になれば幸いです。

後日「令和1年分給与所得者の保険料控除申告書」「令和2年分給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」の記入の仕方を紹介していきます。

これらの書類を正しく記載しないと、正しい年末調整が出来なくなってしまいます。

正しく記載して年末調整を受けられるようにしましょう

【2019年 年末調整関連記事】↓↓